Análisis de Mercado Publico Chile

Qué vender al Estado y dónde? Identificación de los 100 productos con mayor oportunidad para PYMEs

Stacks: 🌀 Dask + 🐼 Pandas + 🔢 NumPy + 🔬 SciPy + 🤖 Scikit-learn + 📊 Seaborn → 📈 Power BI (DAX y Power Query)

Secciones

RESUMEN EJECUTIVO

Las PYMEs enfrentan incertidumbre al decidir qué vender al Estado y en qué regiones enfocarse. por ello :

Analicé +18 millones de transacciones ($1.2B USD) del Mercado Público chileno para un informe comercial para una PYME enfocada en servicios reutilze la misma base de datos para identificar bienes y sus oportunidades de venta para PYMEs.

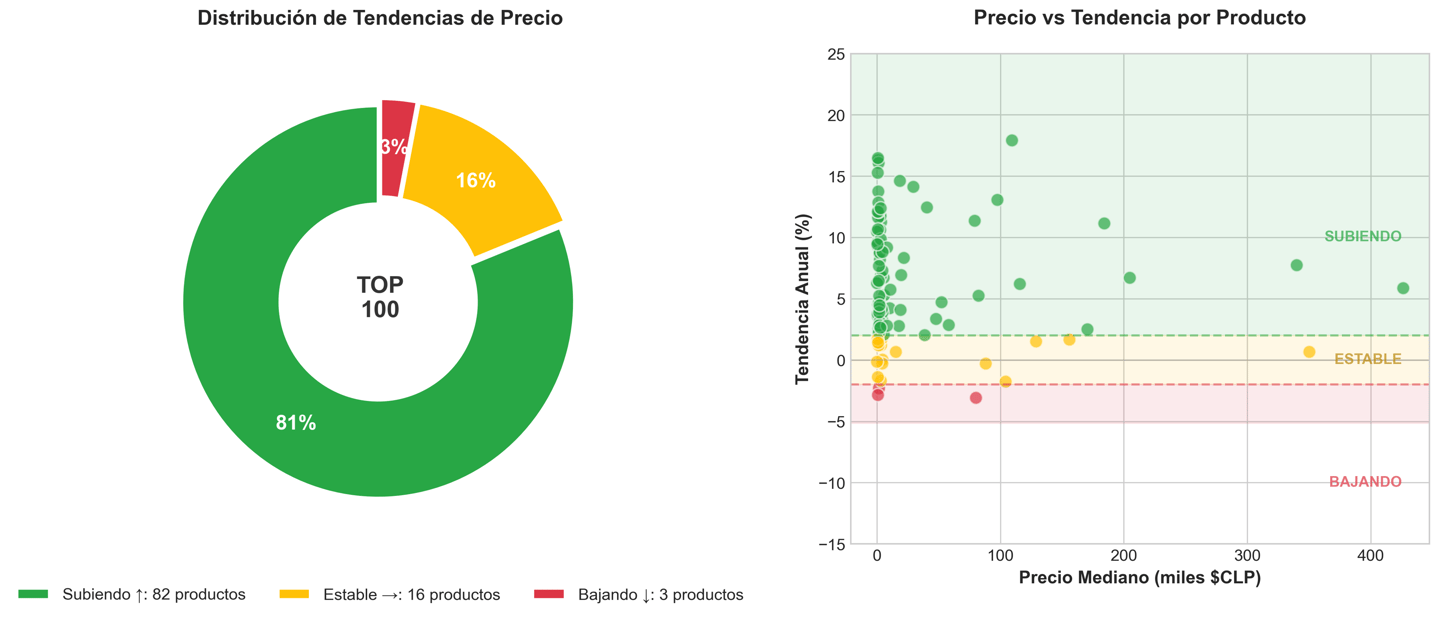

Filtré 6.5 millones de registros de "Compra Ágil" (modalidad exclusiva PYME) y apliqué un scoring multidimensional que redujo 13,000 productos a los 100 con mayor potencial: demanda diversificada (+1,700 compradores promedio), cobertura nacional y 81% con precios al alza.

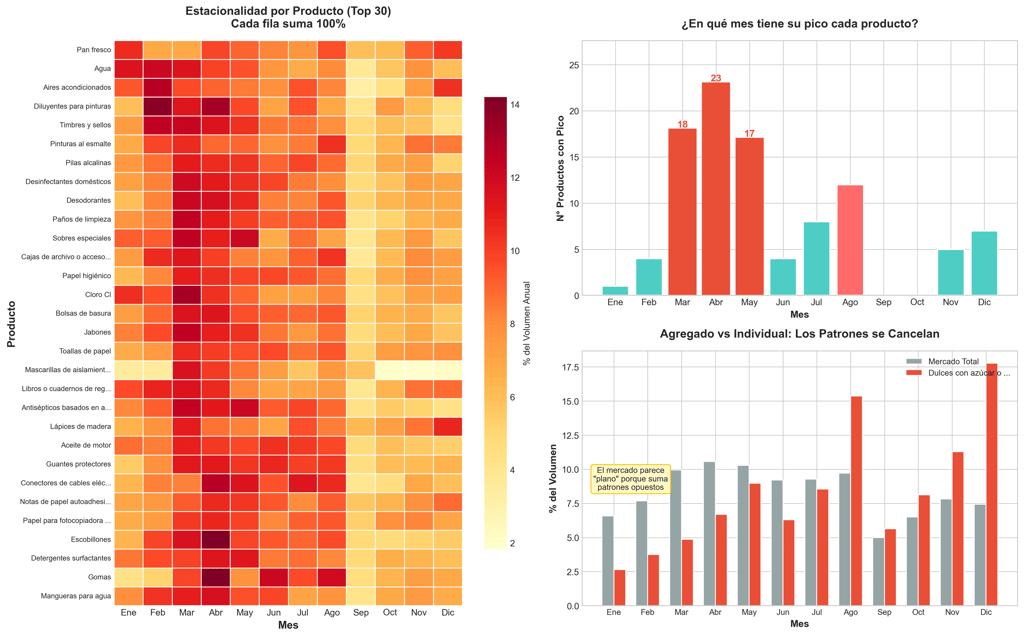

El análisis reveló 5 hallazgos clave sobre concentración de mercado, tendencias de precio y comportamiento regional. El más contraintuitivo: el mercado parece estable todo el año, pero cada producto tiene su propia estacionalidad — los picos se cancelan al agregar. Una PYME debe planificar por producto, no por mercado.

Dashboard interactivo con 2 vistas: Oportunidades por Categoría (¿en qué sector enfocarme?) y Oportunidades por Producto (¿qué producto específico y en qué región?).

Conclusión: El mercado es concentrado pero predecible. Tres rutas de entrada según perfil: Commodity Masivo (capital limitado, alta rotación), Especializado (capacidad técnica, mayor margen) o Premium Volumen (escala productiva). La pregunta ya no es "¿hay oportunidad?" sino "¿cuál se ajusta a mi perfil?".

Stack: Python (Pandas, Dask), Power BI | Técnicas: Scoring ponderado, análisis de estacionalidad, Pareto

Una PYME que quiere venderle al Estado enfrenta tres preguntas críticas:

¿Qué productos tienen demanda real y sostenida? No basta que algo se haya comprado una vez.

¿Dónde está esa demanda? Un producto puede ser atractivo en Santiago pero inexistente en regiones.

¿Vale la pena entrar? Si los precios están cayendo año a año, el margen se erosiona.

Este análisis responde las tres preguntas con datos.

PROBLEMA DE NEGOCIO

METODOLOGÍA - EL EMBUDO

Eliminación de monedas extranjeras, anomalías de precio (umbral $17K) y registros no-bienes → 5.6M registros válidos.

Limpieza y Validación

Filtrado por Modalidad

Apartir de la base de datos df_unificado obtenida del informe realizado a pyme de 18M de registros, se aislaron 6.8M correspondientes a "Compra Ágil" (exclusiva PyMEs).

Análisis Pareto

Optimización mediante Scoring Multidimensional

Análisis de Insights y Visualización

Se aplicó un análisis de Pareto para identificar el % de los productos que concentran el mayor volumen operativo , filtrando a solo 854 productos.

Se desarrolló un modelo de puntuación basado en múltiples variables para seleccionar el "Top 100" de productos críticos

Ponderación: Órdenes (35%) + Compradores únicos (40%) + Tendencia precio (25%) → TOP 100 productos.

Se realizó un análisis exploratorio (EDA) sobre el Top 100 para descubrir patrones de estacionalidad y comportamiento de categorías.

Construcción de un dashboard interactivo diseñado para guiar la toma de decisiones

Hallazgos

1. Concentración Pareto extrema: el 12,6% domina el 80% del mercado

Insight: De 13,326 productos únicos, solo 100 (0.75%) concentran el 26.2% del monto transado. El 5% superior captura casi el 40%.

Implicación de negocio: Una PyME no necesita catálogo amplio. Enfocarse en 3-5 productos del TOP 100 puede generar más ingresos que diversificar en 50 productos marginales.

2. Tendencia de precios al ALZA: 81% del TOP 100 tiene tendencia alcista

3.La estacionalidad existe, pero es INDIVIDUAL, no agregada

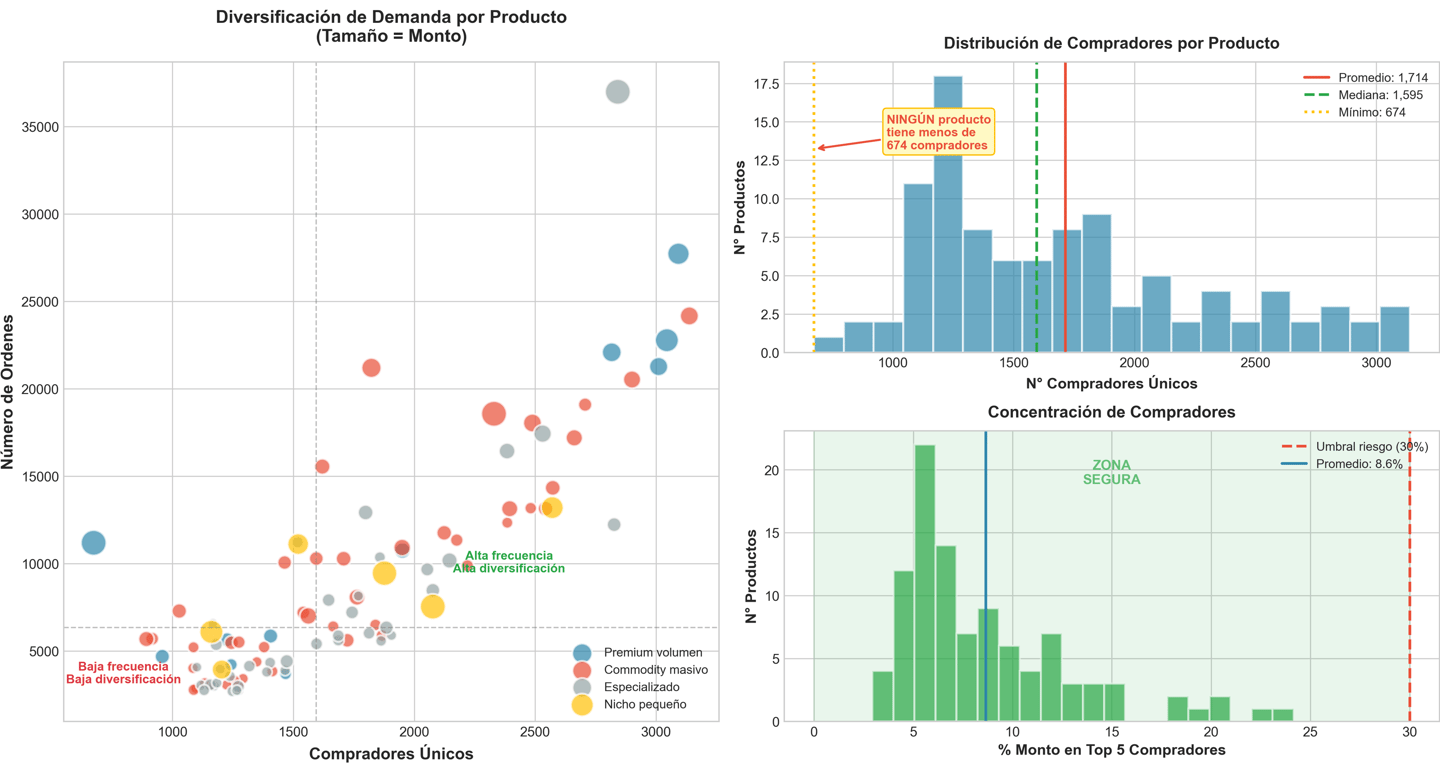

5. Demanda diversificada: bajo riesgo de dependencia

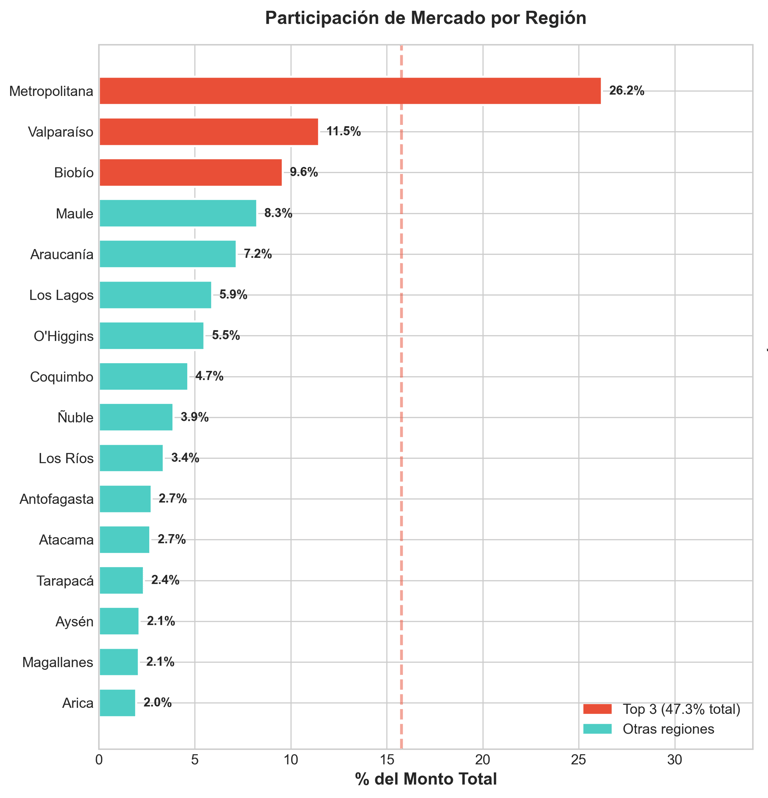

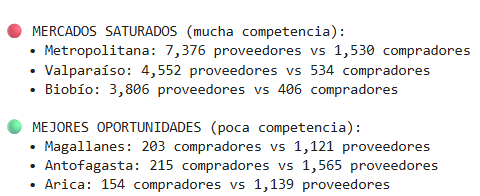

4.Tres regiones = 47% del mercado, pero las regiones extremas tienen menos competencia

Insight: De los 100 productos seleccionados, 81 muestran tendencia de precio al alza, 16 estables y solo 3 a la baja.

Implicación de negocio: El mercado protege márgenes. Una PyME que entre hoy no enfrentará erosión de precios en el corto plazo. Los productos con tendencia alcista son apuestas más seguras..

Insight: El 85% de productos tiene variación mensual moderada (CV 20-40%). Sin embargo, los meses pico están dispersos (uniformidad 82.9%): Abril concentra 24 productos, Marzo 18, Mayo 17, Agosto 12. Al sumar, los picos se cancelan.

Implicación de negocio:

NO planificar inventario basándose en estacionalidad del mercado total

SÍ planificar por producto específico: cada uno tiene su propio ciclo

Oportunidad: meses "valle" del mercado (Sep, Ene) pueden ser pico para productos específicos

Insight:

Metropolitana: 26.2%

Valparaíso: 11.5%

Biobío: 9.6%

Regiones como Araucanía, Los Lagos y Los Ríos tienen demanda consistente pero menos proveedores activos.

Implicación de negocio: Competir en RM requiere escala. Una PyME regional puede dominar su zona con menor inversión. La logística local es ventaja competitiva en el sur.

Insight: El TOP 100 promedia 1,724 compradores únicos y 8,899 órdenes por producto. Ningún producto depende de menos de 500 compradores.

Implicación de negocio: No hay "cliente rey" que pueda hacer caer un negocio. La demanda está atomizada en cientos de instituciones públicas. Esto reduce el riesgo comercial dramáticamente.

DASHBOARD INTERACTIVO

Dashboard: Dos niveles de análisis

El dashboard permite explorar las oportunidades desde lo general a lo específico, respondiendo las preguntas clave de una PYME en cada nivel.

Vista 1: Oportunidades por Categoría

Pregunta que responde: ¿Como se encuentra mi sector? ¿o en que sector me debería enfocarr?

Filtros disponibles: Categoría de productos y clasificación (Commodity masivo, Especializado, Nicho pequeño)

KPIs principales: Total de órdenes, monto en millones, volumen total

Detalle por producto: Precio promedio, monto promedio por orden de compra, cantidad promedio

Fragmentación del mercado: Visualiza cuántos compradores tiene cada producto, identificando mercados diversificados vs. concentrados

Mapa regional: Distribución geográfica del monto para identificar dónde está la demanda

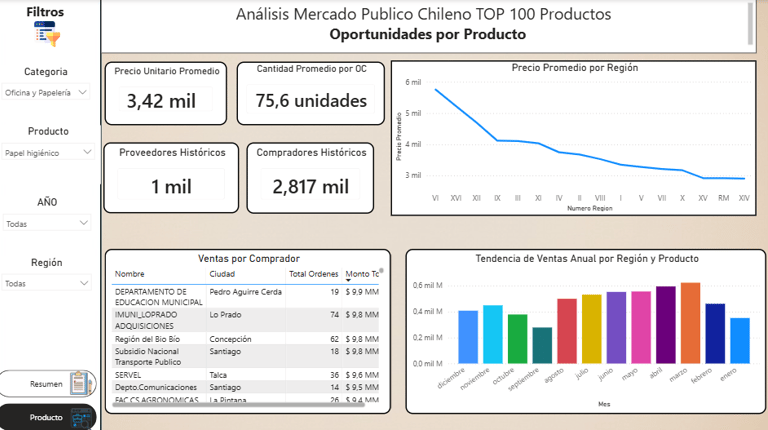

Pregunta que responde: ¿Este producto específico me conviene?

Filtros disponibles: Producto específico y categoría

KPIs del producto: Precio promedio, cantidad típica, total de órdenes

Precio por región: Gráfico que muestra en qué regiones se paga más por el mismo producto

Detalle de compradores: Nombre de la institución, ciudad, cantidad de órdenes y monto total. Permite identificar potenciales clientes recurrentes

Estacionalidad: Gráfico mensual que revela en qué meses se concentran las compras, permitiendo planificar inventario y capacidad

Vista 2: Oportunidades por Producto

CONCLUSIONES y RECOMENDACIONES

Conclusión principal

El mercado de compras públicas para PYMEs en Chile está altamente concentrado pero predecible. Los datos de 4 años revelan patrones claros: pocos productos dominan el monto, la demanda es geográficamente desigual.

Con 81 de 100 productos mostrando precios estables o al alza, demanda presente en 8 regiones que concentran el 80% del monto, patrones de compra predecibles en 3 meses clave y ratios que revelan espacio de negociación, las PYMEs tienen información suficiente para tomar decisiones estratégicas. La pregunta ya no es "¿hay oportunidad?" sino "¿cuál oportunidad se ajusta a mi perfil y cuándo debo estar preparado?".

Recomendaciones por perfil de PYME

Si eres PYME con capital limitado y buscas entrada rápida → Commodity Masivo

Qué esperar: Productos de bajo precio unitario ($1,192 mediana) pero alta rotación (20 unidades promedio por orden)

Categoría sugerida: Alimentos y Limpieza concentra este perfil

Ventaja: 44 productos disponibles, mercado fragmentado con +2,000 compradores por producto

Riesgo: Margen ajustado, requiere volumen para rentabilidad. Ratio 30.4 indica outliers extremos que distorsionan expectativas

Acción concreta: Comenzar en regiones fuera de RM donde hay menos competencia pero demanda consistente (Maule, Araucanía, Los Lagos suman 21.4% del monto)

Si tienes capacidad técnica o producto diferenciado → Especializado

Qué esperar: Precio unitario alto ($34,510 mediana), cantidades bajas (3 unidades por orden)

Categoría sugerida: Industrial y Maquinaria, Mobiliario y Hogar

Ventaja: 39 productos, menor competencia por barrera técnica. Ratio 3.54 indica mercado más predecible y estable

Riesgo: Ciclos de venta más largos, puede requerir certificaciones

Acción concreta: Identificar compradores recurrentes en el dashboard y construir relación directa. El 81% de productos TOP tienen precios al alza

Si tienes capacidad productiva alta → Premium Volumen

Qué esperar: Precio medio-alto ($4,106 mediana) con volumen alto (20 unidades)

Realidad: Solo 11 productos en este cuadrante, oportunidad limitada pero lucrativa

Ventaja: Combina margen con escala. Ratio cantidad 5.0 indica demanda más predecible

Riesgo: Requiere capacidad logística y financiera para cumplir órdenes grandes

Acción concreta: Evaluar estacionalidad antes de comprometerse. Preparar inventario para meses peak

Si estás explorando o validando el mercado → Nicho Pequeño

Qué esperar: Precio bajo ($1,868 mediana), cantidad baja (6 unidades)

Realidad: Solo 6 productos, el cuadrante más pequeño. Ratio 23.6 indica alta variabilidad

Ventaja: Bajo riesgo de entrada, ideal para probar el proceso de venta al Estado

Riesgo: Escala limitada, mercado impredecible

Acción concreta: Usar como puerta de entrada mientras se identifica oportunidad en otro cuadrante

El análisis se centró en precio y estacionalidad, dejando fuera especificaciones técnicas detalladas contenidas en las Órdenes de Compra (OC). Integrar estas variables permitiría una comparativa competitiva más precisa y una comprensión profunda de los requisitos técnicos exigidos por el mercado.

Limitaciones

Dimensionalidad Técnica y Atributos de Compra

Horizonte Temporal y Potencial Predictivo

Sesgo de Volumen y Oportunidades de Nicho

Si te interesa profundizar en estos hallazgos o necesitas un informe detallado adaptado a tu caso específico, no dudes en contactarme. Estaré encantado de conversar y ayudarte a plantear una estrategia de datos que impulse tus resultados.

La muestra (2022-2025) es ideal para tendencias recientes, pero requiere una ventana histórica más amplia para detectar ciclos de largo plazo. Expandir esta base permitiría evolucionar de un análisis descriptivo a uno predictivo, anticipando cambios en la demanda.

Al filtrar por Pareto, se excluyeron productos de bajo volumen que podrían ser estratégicos para PYMEs especializadas. Identificar estos nichos de "larga cola" (long tail) representa una oportunidad para diversificar la cartera y encontrar mercados con menor competencia

¿Buscas una estrategia personalizada para tu negocio?